编者按:大数据时代下,如何从财务视角读取事物本质,并借此增加

投资成功率,是投资者面临的一项重要课题。为了帮助投资者提高财务专业知识水平,提升财务分析和判断能力,深交所投教中心特别推出“财务知识一点通”系列投教文章,本篇为第二十篇,供广大投资者参考。

本篇我们将和大家分享本系列中最后一个舞弊案例。在本案中,戊公司通过虚增暂估收入和少计暂估成本的方式调高季报利润,向市场释放业绩利好信号,以提升公司股价。

戊公司是一家从事产品制造、销售的企业,于20X0年上市,上市三年后业绩下滑并开始亏损。在经历20X4年度微利后,戊公司在接下来的两年内持续造假,最终被监管机构处罚。本篇案例,我们将从舞弊动机、舞弊手段、舞弊迹象等方面入手,全面剖析戊公司的财务造假行为。

一、从舞弊动因看舞弊手段

20X3年,戊公司业绩下滑并开始亏损,戊公司经营似乎陷入困境:经营活动产生的现金流量转负,流动负债高于流动资产,“缺钱”成为戊公司面临的问题。尽管公司在20X3年通过举债方式短暂缓解资金周转问题,但债务融资规模的增长同时加大了公司的经营压力。

在经历20X4年度微利后,戊公司所处行业市场需求加剧萎缩,市场竞争日益激烈,公司经营面临较大困难。与此同时,公司20X3年的债务将于20X6到期,公司融资压力也进一步加大。

在经营、融资的双重压力下,戊公司开始寻觅舞弊机会。由于上市公司半年度报告、季度报告中的财务报表,除特殊情况外可以不经独立第三方会计师事务所审计。基于这个规定,戊公司在各季度末调增暂估销售收入的销售单价,同时少结转销售成本,将公司20X5年、20X6年一季报、半年报、三季报中归属于上市公司的净利润扭亏为盈。戊公司通过这样的方式在前三季度不断向市场释放利好消息,抬升股价后通过大股东减持“回血”。

二、从财务报表看舞弊迹象

在本案中,戊公司通过粉饰季度报表实现其目的,我们不妨从财务报表出发,利用财务指标分析抓住舞弊迹象。

1、纵向分析公司各季度毛利率变动情况

销售收入的虚增和成本的虚减,势必导致毛利率的异常上升。通过对企业毛利率进行时间序列分析,投资者可看到企业盈利能力的变化趋势。在本案例中,我们可以通过分析公司毛利率历年变化情况,从而发现戊公司20X5年一至三季度的毛利率较以前年度有明显提升,与公司当时所处的“经济形势低迷,市场需求萎缩”环境并不相符。特别是20X5年第三季度到四季度,毛利率从25%大幅下跌至-10%。这样“冰火两重天”的表现,不得不令我们提高警惕。

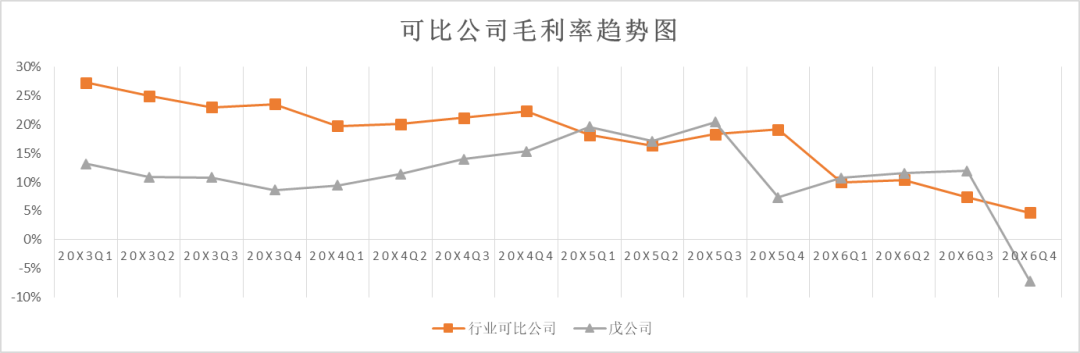

2、横向比较行业内可比公司毛利率变动趋势

除了对企业自身毛利率进行时间序列分析,投资者还可以比较同行业中其他企业毛利率,了解被投资企业在行业中的位置。在本案例中,我们可以通过比较戊公司与行业内可比公司历年毛利率表现,发现历年来戊公司的毛利率均低于行业可比公司的利润率水平。而在20X5年第一季度至第三季度,及20X6年第一季度至第三季度其毛利率水平突然“超车”并于第四季度重新“落后”。这一异常现象也给我们敲响警钟。

三、思考与启示

戊公司的这个舞弊案例并不复杂,舞弊手段也相对简单“粗暴”,但大股东在市场中通过粉饰季度报表,短时间内达到“套现”目的。这个案例提醒我们,在面临暂时性利好消息时要保持警醒,善于利用财务报表分析手段,纵向、横向多维度比较分析,具体来说:

第一,纵向分析暂时性利好消息的可靠性。当投资公司出现暂时性利好消息时,不妨通过纵向分析公司历史上各年或各季度财务指标的变动情况,以判断该利好消息的可靠性。

第二,横向比较暂时性“优质”表现的合理性。当投资公司出现暂时性“优质”表现时,还可以进一步横向比较同行业对标公司的表现情况,以评估高于同行业“优质”表现的合理性。

(毕马威华振会计师事务所董锡芳供稿)

本文来源:深交所